Los acuerdos no vinculantes de la dueña de Movistar que han marcado al sector en América Latina

La compañía de origen español ha apostado por dividir sus operaciones y salir de activos en declive, para buscar escalar en la industria.

- T+

- T-

La apuesta de la española Telefónica y la mexicana América Móvil -dueña de Claro y propiedad de Carlos Slim- por WOM sigue los pasos de otras transacciones de la misma índole que han marcado a la industria de la región.

Uno de los primeros acuerdos no vinculantes que realizó Telefónica -que llegó a Centroamérica en los ‘90- fue el que alcanzó con América Móvil en 2018 para venderle sus operaciones en Guatemala y El Salvador por US$ 648 millones. Luego se desprendió de los activos en Nicaragua, Costa Rica y Panamá a manos de Tigo, por más de US$ 1.600 millones.

A fines de 2019, Telefónica y AM volvieron a unirse para ir por los activos de la brasileña Oi, un pacto al que se sumó la italiana TIM. La transacción se cerró un año después por US$ 3 mil millones.

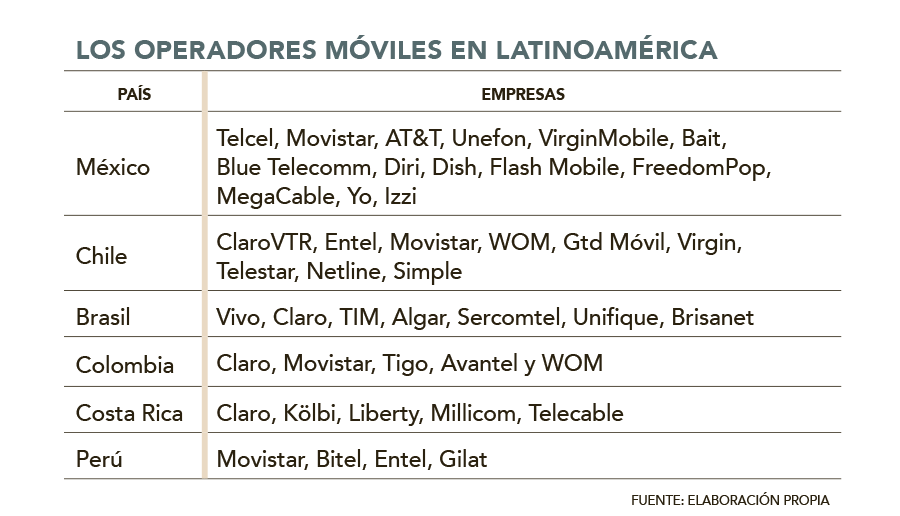

La operación generó cambios en la calidad de las redes, en la competencia y Oi logró salir del proceso judicial en el que se encontraba. En términos del mercado, la industria terminó más concentrada: Vivo (de Telefónica Brasil) pasó de tener el 33% de participación en 2022 a casi el 40% en 2023, mientras que Claro subió del 28% a casi 33%, según datos del regulador local, Anatel.

También en 2019, Telefónica acordó con la mexicana AT&T compartir infraestructura; un acuerdo que fue extendido hasta 2030 y que permite a ambas mantener el control de sus redes de transporte y el core.

Ahora, en julio pasado, Telefónica volvió a replicar la fórmula, anunciando la venta de su operación en la filial colombiana Coltel (Telefónica Colombia-Movistar) a la multinacional Sueca Millicom. De cerrarse, implicaría un desembolso de US$ 400 millones.